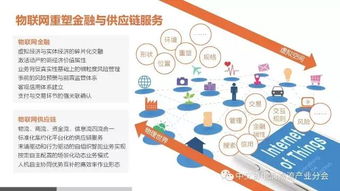

隨著數字經濟與實體經濟的深度融合,傳統供應鏈金融模式正經歷著深刻的變革。以互聯網動產質押融資為代表的金融創新,通過與物聯網技術的深度融合,正在構建一個更高效、透明、可信的供應鏈金融風險管理服務體系,為實體經濟發展注入新的活力。

一、 互聯網動產質押融資的革新與挑戰

傳統動產質押融資長期面臨"確權難、估值難、監管難、處置難"等核心痛點。質押物的真實性、唯一性、價值穩定性以及動態監管的缺失,導致金融機構風險敞口較大,業務拓展受限。互聯網平臺的興起,為信息整合與流程線上化提供了可能,初步實現了融資申請的便捷化和部分信息的透明化。單純的線上化并未從根本上解決對質押物物理狀態實時感知與控制的難題,風險管理的"最后一公里"仍然存在盲區。

二、 物聯網技術:風險管理的核心賦能者

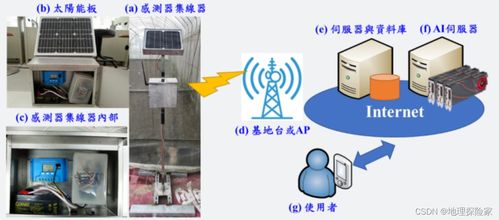

物聯網技術的引入,為破解上述難題提供了技術基石。它通過傳感設備、智能識別、定位追蹤和網絡傳輸,實現了對質押動產的全天候、無死角、數字化監控。

- 實時感知與智能監控:通過部署重量、圖像、溫濕度、門磁等傳感器,物聯網系統能夠實時監測質押倉庫或運輸途中貨物的數量、位置、狀態和環境。任何異常移動、環境超標或數量變化都能觸發自動告警,極大提升了監管的即時性與準確性。

- 權屬與狀態確認:結合RFID、二維碼、區塊鏈等技術,可以為每一件質押物賦予唯一的數字身份,記錄其來源、流轉、質押全生命周期信息,有效解決確權與溯源問題,防止重復質押、貨權不清等風險。

- 數據驅動的動態估值與預警:物聯網采集的實時數據,結合市場行情、物流信息等,可構建動態估值模型,使質押物價值評估更貼近市場實際。通過對歷史數據與實時數據的分析,可以建立風險預警模型,提前發現潛在風險點,如存貨周轉異常、核心企業運營波動等。

三、 構建“技術+服務”一體化的風險管理新生態

物聯網技術不僅僅是工具,更是驅動供應鏈金融服務模式重構的核心引擎。一個完整的風險管理服務體系應包含:

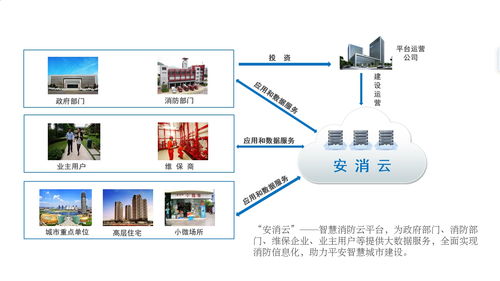

- 智能監管服務:提供基于物聯網的第三方動產智能監管解決方案,包括硬件部署、網絡搭建、平臺運營和7x24小時監控值守,為金融機構提供可信的“電子監管員”。

- 數據風控服務:整合物聯網數據、企業經營數據、貿易數據、政務數據等多維信息,利用大數據與人工智能技術進行客戶畫像、信用評估、反欺詐識別和貸后風險監測,輸出精準的風險評估報告與決策建議。

- 資產處置服務:在風險發生后,利用物聯網積累的資產信息(如規格、位置、狀態歷史)和平臺連接的資源,為質押物提供高效的線上撮合、拍賣或協議處置渠道,提升資產變現能力,減少損失。

- 平臺連接服務:構建連接金融機構、核心企業、上下游中小企業、物流方、監管方的協同平臺,實現信息流、商流、物流、資金流的“四流合一”,降低整體交易成本與信任成本。

四、 前景展望與挑戰

隨著5G、邊緣計算、數字孿生等技術的發展,物聯網在供應鏈金融中的應用將更加深入和智能化。動產監管將向著“可視化、可預測、可互動”的虛擬孿生方向發展,風險管理將從被動響應走向主動預防。

這一模式的推廣仍面臨挑戰:一是初期硬件部署與系統集成成本較高,對中小微企業的適用性有待優化;二是數據的安全、隱私與所有權問題需要法律法規與標準體系的完善;三是跨機構、跨平臺的數據互聯互通與信任機制仍需加強。

###

互聯網動產質押融資與物聯網技術的結合,標志著供應鏈金融風險管理從依賴人工和靜態報表,走向了依托數據與智能算法的動態精準時代。它不僅能有效降低金融機構的信用風險和操作風險,拓寬對中小企業的融資支持邊界,更能促進整個供應鏈的透明化、協同化和高效化。構建以物聯網為感知層、以數據為驅動、以服務為支撐的綜合性風險管理體系,將是供應鏈金融未來發展的關鍵方向,對服務實體經濟、穩定產業鏈供應鏈具有深遠意義。